리튬이온 배터리 시장조사

요약

자동차 산업이 전통적인 휘발유 구동 차량에서 연료 효율이 높고 환경을 책임지는 운송 모드로 전환함에 따라 피할 수 없는 변화가 진행되고 있습니다. 현재 하이브리드 차량과 EV가 글로벌 시장에 진출하고 있지만 진행 속도가 느리고 장애물이 많습니다. 아직까지 이러한 차량은 제조업체에 많은 이익을 돌려주지 못했지만 배터리 기술이 향상됨에 따라 이러한 상황은 확실히 바뀔 것입니다. 문제는 얼마나 걸릴까요?

최근 몇 년 동안 리튬 이온 배터리의 사용이 증가했습니다. 배터리 시장은 2019년 $330억, 2023년 $260억을 돌파할 것으로 예상된다. 향후 몇 년간 파우치형 배터리가 확산될 것으로 예상된다. LG화학 등 업체들이 고온에 견딜 수 있는 포장재를 개발하고, 가까운 미래에 400kWh의 전력 밀도를 제공할 것입니다. 완전히 새로운 연료원이 개발되고 있는 동안 리튬 이온은 향후 5~10년 동안 계속해서 선호되는 기술이 될 것입니다. 제조 비용도 해당 기간 동안 30%만큼 계속 하락할 것입니다. 현재의 혁신은 2020년까지 채택될 가능성이 높지만 2025년 이후까지는 더 큰 혁신이 예상되지 않습니다.

Tesla의 성공과 네바다주의 새로운 GigaFactory 발표는 업계에 많은 관심을 불러일으켰습니다. 배터리 대량 생산을 통해 비용을 더욱 절감하고 하이브리드 및 EV 범위의 개선을 가속화할 수 있습니다. 잠재적인 소유자가 차량 충전 사이에 멀리 이동할 수 없고 편리하게 사용할 수 있는 충전 시설이 많지 않다는 두려움으로 인해 구매를 단념하기 때문에 범위에 대한 불안은 제조업체에게 계속해서 주요 문제가 됩니다.

Audi와 Porsche가 제조한 Tesla의 원통형 셀 배터리는 원통형 개발이 매우 유망해 보이기 때문에 생산량이 증가할 것입니다. 또한, NTA 양극재의 밀도가 더 높고 Capa도 지속적으로 증가함에 따라 생산량도 확대될 것입니다. 실리콘 양극은 인기가 높아짐에 따라 향후 시장을 지배할 가능성이 높습니다.

수소 연료전지 기술은 빠르게 발전하고 있지만 2020년 이후까지는 시장에 큰 영향을 미치지 않을 것으로 예상됩니다. 그 동안 리튬 이온 배터리는 계속해서 확산될 것입니다. 그렇게 하면 전력 및 에너지 밀도가 계속 향상되는 동시에 용량은 연간 5%의 비율로 향상될 것으로 예상됩니다. 더 우수하고 효율적인 배터리 소스는 업계 전반에 걸쳐 R&D에 있지만 최소 5~7년 동안은 구현되지 않을 것입니다.

최근 글로벌 유가의 붕괴는 시장에서 하이브리드 및 EV의 발전에 특히 해를 끼쳤습니다. 운전자들은 휘발유 비용에 대해 덜 걱정하기 때문에(특히 미국에서) 전통적인 가솔린 구동 차량을 구입하는 경향이 더 큽니다. 대부분의 사람들은 유가가 다시 상승할 것이라고 생각하며 이로 인해 운전자는 하이브리드/EV를 다시 한 번 고려하게 될 것입니다. 그 동안 자동차 제조업체는 무슨 일이 일어날지 유가 변동을 초조하게 지켜보고 있으며, 배터리 개발자는 필요할 때 발전을 촉진하기 위해 계속 노력하고 있습니다.

하이브리드/EV 판매를 가로막는 또 다른 심각한 장애물은 충전소를 위한 중요한 인프라가 부족하다는 것입니다. 현재는 그 수가 매우 적고 대부분 해안에 집중되어 있으며 운전자는 원할 때 편리하게 전원을 켤 수 없는 전기 자동차 구입을 경계하고 있습니다. 물론 이는 필요에 따라 점차적으로 변경될 것입니다. 문제는 얼마나 빠른가입니다. 무선 충전의 출현은 또한 충전 시간을 단축하고 운전자가 차량 구매에 관한 친환경 결정을 더 쉽게 내리는 데 도움이 될 것입니다. 궁극적으로 하이브리드/EV에 대한 수요는 유럽과 중국에서 가장 크게 증가할 것입니다. 수요가 증가함에 따라 리튬 이온 배터리에 대한 수요도 증가할 것입니다.

얼마 전까지만 해도 2020년에는 플러그인이 시장의 30%를 차지할 것이라고 많은 사람들이 예측했지만, 저유가로 인해 이러한 기대는 축소되었습니다. 오늘날 대규모 배터리 생산과 개발을 누가 주도할 것인지, 제조는 지리적으로 어디에 집중될 것인지에 많은 관심이 쏠리고 있다. 중국은 독성 금속과 관련된 더욱 엄격한 환경 규제로 인해 많은 잠재적인 미국 지역이 방해를 받고 있기 때문에 "배터리 팩"을 이끌기에 좋은 후보로 보입니다. 한국과 일본도 경쟁력을 보여 주전으로 떠오를 것이 확실하다. 2025년은 국제 시장에서 하이브리드/EV가 크게 발전할 수 있는 목표 날짜로 더욱 현실적으로 보입니다.

2030년이 가까워지면 리튬-공기를 포함한 신제품 개발 기회가 더 많아질 것입니다. 배터리 비용은 동일하게 유지되지만 에너지 밀도는 두 배로 증가하고 전력은 변하지 않습니다. 리튬 폴리머는 큰 가능성을 보여주지만 리튬 금속 양극이 완벽해지지 않는 한 불가능합니다. 해결해야 할 기술과 관련된 화재 위험이 있습니다.

흥미로운 혁신이 목전에 있지만 여전히 R&D 단계입니다. 수소 연료전지 기술은 아마도 이미 일부 실제 적용이 이루어지면서 실현에 가장 근접할 것입니다. 더 나아가, 그래핀/탄소 나노튜브, 알루미늄-공기, 아연-공기 등의 정교한 기술은 모두 잠재적으로 개발 중인 실행 가능한 아이디어입니다.

미시간에 위치한 신생 기업인 SAKTI3는 1/5의 비용으로 리튬 이온의 에너지 밀도를 두 배로 늘릴 수 있는 배터리를 개발하고 있습니다. 이것이 고객이 친환경차로 전환하는데 필요한 가격대와 주행거리를 제공하는 기술이 아닐까? Sakti3는 일본 기업가, Itochu, Khosla Ventures, General Motors 및 미시간 주와 같은 후원자로부터 연구 자금을 조달하여 $30M을 축적했습니다.

리튬 이온 배터리 기술의 또 다른 유망한 측면은 EOL(수명 종료) 용도 변경입니다. 하이브리드 또는 순수 전기 자동차에 전력을 공급한다는 초기 목적이 완료된 후에도 리튬 이온 배터리는 병원, 건물 및 그리드 애플리케이션에 전력을 공급하는 등 다른 목적으로 계속 사용할 수 있습니다. 배터리의 두 번째 수명에서는 10년 더 사용할 수 있으며 이후 재활용할 수 있습니다. 그 후에는 다른 용도로 일부를 수확할 수 있습니다. 이를 위해 일부에서는 정부가 리튬 이온 배터리의 수명을 연장하기 위해 2차 수명 규정을 의무화할 것을 기대하고 있습니다.

2020년을 향한 리튬이온 배터리 개발의 주요 동인은 EV/PHV 산업 성장을 돕기 위한 정부의 인센티브와 중동, 유럽, 미국 및 아시아의 환경적 압력입니다. 그 외에도 친환경 자동차 소유에 관심이 있는 Y세대 구매자로부터 성장이 이루어질 것입니다. 가솔린 엔진, 디젤 엔진, 변속기의 경량화 및 효율 증가와 같은 기존 응용 분야는 연비 요구 사항을 충족하는 데 기여할 수 있지만 2020년 정부 규정을 충족하기에는 충분하지 않습니다.

하이브리드/EV 개발을 가로막는 장애물이 무엇이든, 미래에는 더욱 에너지 효율적이고 환경 친화적인 차량이 요구되기 때문에 이러한 장애물은 가장 확실하게 극복될 것입니다. 가능한 최고의 배터리를 찾기 위한 전 세계적 노력이 진행 중이며, 극적인 혁신이 일어나기 직전입니다. 뛰어난 배터리 설계자들이 빠르게 진화하는 자동차 시장의 요구 사항을 충족하기 위해 경쟁하면서 발전이 빠르게 이루어지고 있습니다.

소개

하이브리드 차량과 완전 전기 차량은 아직 전 세계 도로에서 일반화되지 않았지만, 전통적인 가솔린 구동 차량에서 연료 효율이 높고 환경을 책임지는 운송 모드로 전환함에 따라 필연적인 변화가 진행되고 있습니다. 이러한 변화가 일어나면서 그러한 극적인 변화를 촉진하기 위해 적용 가능한 기술을 찾아야 하는 필요성에 따라 혁신과 급속한 변화가 이루어집니다.

수년 동안 납축 배터리는 독립형 전원 공급 장치가 필요한 차량 및 장치의 에너지원이었습니다. 오늘날 우리는 리튬이온 배터리의 출현을 목격하고 있습니다. 인류에게 알려진 가장 가벼운 금속인 쉽게 구할 수 있는 원자재로 구동되는 리튬은 배터리 사업에 혁명을 일으켰으며 앞으로도 몇 년 동안 둔화될 조짐을 보이지 않습니다.

리튬이온 배터리 시장은 적어도 2020년까지 계속해서 신뢰할 수 있는 성장 기회를 제공할 것으로 예상됩니다. 이러한 성장을 주도하는 최종 사용자는 자동차 제조업체, 산업용품 제조업체, 소비자 기기 공급업체, 그리드 및 재생 에너지 저장 부문입니다. 하이브리드 및 전기 자동차로의 전환은 리튬 이온 배터리 개발의 도래를 가속화하는 역할을 했습니다. 기존 기술을 개선하기 위해 끊임없이 노력하는 제조업체는 더 가볍고 효율적이며 한 번 충전으로 차량을 더 멀리 이동할 수 있는 배터리를 만들기 위해 노력하고 있습니다. 혁신은 지속적으로 발생하며 비즈니스, 소비자 및 환경의 요구를 충족하는 방식으로 진정으로 제공되는 배터리로 가득 찬 미래를 약속합니다.

운송 외에도 많은 다른 분야에서 리튬 이온에 대한 수익성 있는 시장이 존재합니다. 가장 주목할만한 분야는 의료 산업, 세계 제조업체 및 군사 응용 분야입니다. 그 외에도 배터리로 구동되는 행성이므로 미래를 향해 계속 움직이고 회전하려면 에너지가 필요합니다.

끊임없이 변화하는 배터리 개발 시장을 탐색하는 것은 까다롭지만 투자자와 신흥 플레이어는 청신호가 켜졌다는 것을 알고 있으며 규제된 시장이 녹색 에너지원과 더 큰 연료를 사용할 준비가 되어 있는 것을 보면서 과감하게 조치를 취하기 위해 전진하고 있습니다. 능률. 이 시장을 둘러싼 복잡성을 가장 잘 헤쳐나가는 사람들에게는 이익과 성공이 기다리고 있습니다.

연구 개발에 대한 투자 강화로 배터리 성능이 향상되고 소비자 가격이 낮아지면서 리튬 이온 배터리 발전은 계속될 것입니다. 경쟁적인 관점에서 볼 때 시장은 배터리 팩 통합업체 및 셀 제조업체와 같은 공급업체로 구분됩니다. 그러나 소규모 지분은 R&D 비용을 충족하는 데 필요한 대규모 자본 투자와 가격 하락 추세를 견디지 못할 가능성이 높기 때문에 통합은 계속될 것입니다. 리튬이온 배터리에 대한 시장 수요는 북미와 아시아 태평양 지역에서 가장 클 것으로 예상됩니다. 유럽 국가들도 유사한 대체 에너지원을 모색할 것입니다. 다음은 Frost and Sullivan이 2020년에 예상하는 리튬 이온 배터리 사용에 대한 세계 시장 점유율의 예상 비율을 분석한 것입니다.

IT, 헬스케어, 통신 등은 리튬이온 기반 제품에 대한 수요가 증가하는 분야가 될 것입니다. 소비자, 전력망, 자동차 및 재생 가능 에너지에 관심이 있는 커플은 수요가 공급을 초과하는 상황으로 이어질 수 있습니다.

리튬 - 가장 가벼운 금속

칠레 아타카마 사막에는 회수 가능한 리튬이 2,840만 톤에 달하는 것으로 추정되며, 이는 약 15억 8천만 대의 PHEV 또는 4억 대의 전기 자동차에 사용할 수 있는 양입니다. 또한 재활용이 가능하며 향후 다른 용도로도 사용할 수 있습니다. 더 나은 것이 나올 때까지 리튬은 현재와 가까운 미래의 방식입니다.

업계에서는 리튬 이온 배터리의 제조 및 판매에 대해 밝은 전망을 제시하고 있습니다. 실제로 이러한 문자 그대로의 호황기는 EV, 에너지 저장 장치, 가전제품을 포함한 모든 부문에 존재합니다. 이러한 성장의 핵심에는 혁신이 있습니다. 전 세계 자동차용 리튬이온 배터리 시장 규모는 2015년까지 $96억 규모에 달할 것으로 추산된다. 2019년에는 $331억 규모에 이를 것으로 예상되며, 향후 7년간 연평균 성장률은 14.4%에 달할 것으로 예상된다. 2023년까지 리튬 이온 배터리의 전 세계 매출은 $261억에 이를 것입니다. 리튬 이온 배터리의 입증된 신뢰성이 이를 가능하게 했습니다.

혁신이 확산되고 시장이 확대됨에 따라 리튬이온 EV 배터리의 가격은 지속적으로 빠르게 하락하고 있습니다. 2025년에는 $100/kWhr로 줄어들 것으로 추정됩니다. 일부 회의론도 존재합니다. Lux Research는 2020년까지 $400/kWhr을 예상합니다. 다른 소스에서는 $150의 벤치마크를 배터리 전기 자동차를 대중에게 실용화할 수 있는 가격대로 인용합니다.

리튬 이온 배터리 시장의 지속적이지만 꾸준한 성장으로 인해 일부 배터리 제조업체는 어려움을 겪고 있습니다. 그 과정에서 더 크고 확고한 기업이 EV 드라이브트레인 시장이 전 세계적으로 확산되기를 기다리면서 파산이나 회사 폐쇄가 있었습니다. 선두주자 중에는 Johnson Controls, AESC, LG Chemical이 있습니다. 한편, 연구에 따르면 향후 몇 년 동안 배터리 용량이 놀라울 정도로 증가하고 도로, 공중, 해상에서 하이브리드 및 전기 구동 차량의 판매가 꾸준히 증가하여 2025년까지 $5330억 이상의 매출을 창출할 것으로 나타났습니다.

신흥 기술

현재 하이브리드 자동차는 시장에서 상당한 입지를 확보하고 있으며 기술적 문제가 해결되고 비용이 소비자에게 더 적합해짐에 따라 순수 전기 자동차가 향후 50년 내에 뒤따를 것으로 예상됩니다. 지금까지 Toyota와 Tesla는 좋은 위치를 차지하고 있으며 일부 다른 업체도 백미러에서 멀지 않은 위치에 있습니다. 일부는 기회를 높이기 위해 협력할 것입니다. 생존자들에게는 막대한 수십억 달러가 위태로워지고 패자에게는 망각이 발생할 수도 있습니다. 그 동안 기술은 리튬이온 너머를 생각하며 계속 움직입니다. 아무것도 정지되어 있지 않기 때문입니다. 다음은 몇 가지 새로운 기술, 즉 잠재력과 함정을 살펴보겠습니다.

리튬공기 배터리 — IBM은 2009년부터 리튬 공기 배터리에 대해 연구해 왔습니다. Li-공기는 배터리 화학을 변경하여 대기에서 산소를 끌어오고 이후 재충전 중에 산소를 생성하는 반응을 생성하여 향상된 에너지 밀도를 제공합니다. 예측가들은 이 기술을 계시적인 것으로 보고 자동차가 충전 없이 수천 마일을 이동할 수 있는 날을 상상합니다. 그러나 구현에는 최소 5~15년이 걸립니다.

듀얼 카본 배터리 – 파워재팬 플러스 — 리튬이온에는 한계가 있습니다. 충전 시간이 너무 깁니다. 특별히 "에너지 밀도"가 높은 것은 아닙니다. 잠재적으로 휘발성(열, 화재, 폭발)이 있습니다. 또한 반복 충전 후에도 전원이 꺼집니다. 이중 탄소 기술은 리튬 산화물 단자를 일반 탄소로 대체합니다. 발열도 적고 최대 20배 더 빠르게 충전되는 것으로 알려져 있습니다. 탄소는 쉽게 얻을 수 있으며 시간이 지남에 따라 분해도 줄어듭니다.

그래핀 울트라커패시터 – Tesla가 관심을 보임 — 이 경우, 저항기로 분리된 충전 플레이트가 배터리 대신 활용됩니다. 그런 다음 전기는 정전기장에 유지되어 나중에 방전됩니다. 아직 해결되지 않은 보관 및 배출 문제가 있습니다. 그래핀을 사용하면 시간이 지나도 변성이 발생하지 않고 막대한 용량과 에너지 밀도를 갖춘 세포를 생성할 수 있습니다. 충전은 거의 즉각적입니다. 지금까지 프로토타입은 큰 가능성을 보여주었습니다. Elon Musk는 영감을 받아 “미래는 배터리가 아니라 슈퍼 커패시터”라고 예측했습니다. 시간이 말해 줄 것이다.

리튬이미드 배터리 – 레이돈 에너지 — 리튬이미드는 극도로 뜨거운 온도에서 열팽창을 제한하는 것으로 나타났습니다. Leydon은 탄소 기반 양극보다 더 큰 에너지 밀도를 촉진하는 실리콘 기반 양극을 만들어 왔습니다.

슈퍼폴리머 2.0 리튬 이온 배터리 – 일렉트로바야(주) — 이 기술은 다양한 응용 분야에서 배터리 효율성과 전력을 지원하고 인체에 유해한 것으로 알려진 NMP(N-메틸 피롤리돈)를 효과적으로 제거합니다. SuperPolymer 2.0은 내화성이 향상되었으며 광범위한 온도 매개변수 내에서 작동할 수 있는 것으로 알려져 있습니다.

실리콘 카바이드 및 갈륨 질화물 배터리 — 상당한 비용 절감 가능성을 촉진하는 장점이 있습니다. WBG(와이드 밴드갭 재료)로 알려진 이 재료는 전력 전자 장치에 사용될 때 실리콘보다 더 효율적입니다. 이를 사용하는 장치는 더 작고 무게가 적게 나갈 수 있습니다. 빠르면 2020년에는 EV의 실리콘을 대체할 수 있을 것으로 예상됩니다.

마그네슘 이온 배터리 – 로렌스 버클리 국립 연구소 — 가능한 "에너지 저장의 미래"로 선전되는 마그네슘 이온은 리튬 이온의 +1(단일 전자)과 달리 +2(다가)의 전하를 갖습니다. 마그네슘은 리튬보다 더 풍부하고 과열될 가능성이 없습니다. 배터리 효율을 저해할 수 있는 전도도 문제와 반대 이온에 대한 초기의 의구심에도 불구하고, 연구에 따르면 배위 구체가 1/3 더 작기 때문에 전도도가 실제로 리튬 이온보다 더 효율적인 것으로 나타났습니다. 다음은 실제 테스트이며, 성공한다면 강력하고 저렴하며 안전한 Mg 이온 배터리가 뒤따를 것입니다.

실리콘 기반 리튬 이온 배터리 – 암프리우스 — 여기서 아이디어는 리튬 이온 배터리의 전극 재료로 탄소 대신 실리콘을 사용하는 것입니다. 스탠포드 대학교는 Amprius가 중국 시설에서 아이디어를 개발하는 데 도움이 될 $3천만 벤처 캐피털 라운드를 발표했습니다. 아시아 사모펀드, SAIF 파트너, 투자자 Kleiner, Perkins, Caulfield 및 Beyers, Vantage Point Capital Partners, Chinergy Capital, Innovation Endeavors 및 Trident Capital은 모두 현재 R&D 결과에 지분을 갖고 있습니다. 목표는 탄소 중심 리튬 이온 배터리에 비해 하네스 실리콘의 10배 에너지 밀도를 높이는 것입니다. 현재 사용 가능한 에너지 밀도를 최대 40%까지 높일 수 있는 가능성이 있습니다. 불행하게도 탄소와 달리 실리콘은 리튬 이온 삽입 시 팽창하여 부서지고 품질이 저하됩니다. 배리어는 나노튜브 구조를 상업적으로 제조하는 방법을 개발하고 있다. Amprius는 이미 테스트를 위해 60,000개의 장치를 제작했으며 2015년에 배터리를 시장에 출시하는 것을 목표로 하고 있습니다. Nokia와 기타 중국 및 미국 제조업체가 기다리고 있습니다. 그 동안 Amprius는 3세대 배터리가 킬로당 최대 500와트시(Wh)에 도달할 것으로 기대하고 있습니다.

나트륨 공기 배터리 — 나트륨-공기 용량은 리튬-공기보다 낮지만 확실히 리튬-이온보다 높고 리튬공기보다 제조가 훨씬 간단합니다. 나트륨 전극은 배터리의 한쪽 끝에 위치하며 전해질은 산소 투과성이 있는 탄소 전극 아래에 배치됩니다. 전자는 배터리를 우회하고 이온 금속은 탄소 전극으로 이동하여 산소와 만나는 전해질에 용해됩니다. 아직은 실험 단계이지만 연구자들은 격려를 받고 있습니다. 그들은 나트륨 공기가 리튬 공기보다 우수한 전하를 유지하고 충전도 더 쉽다고 추론했습니다. 단점은? 나트륨 공기는 죽기 전에 몇 번만 충전할 수 있습니다. 과학자들은 그 이유를 알아내려고 노력하고 있습니다.

알루미늄-공기 배터리 – 피너지 — 알에어(Al-air)는 공기 중의 산소가 알루미늄과 반응하여 전기를 생성해 엄청난 에너지 밀도를 지닌 배터리를 만들어냅니다. 이는 전통적인 전해질과 함께 사용할 때 높은 양극 비용과 부산물 문제로 인해 널리 사용되지 않습니다. 이러한 이유로 주로 군사용으로 사용됩니다. 잠재적으로 알루미늄-공기 배터리를 장착한 EV는 리튬 이온 배터리보다 8배 더 긴 주행 거리를 제공하면서도 훨씬 더 가벼운 무게를 제공할 수 있습니다. 또한, Al-Air 배터리는 일단 수성 전해질에 담그면 본질적으로 재충전이 불가능합니다. 수화된 산화알루미늄을 재활용하여 얻은 새로운 알루미늄 양극으로 재충전하는 것이 가능합니다. 알-공기 배터리가 더 광범위하게 사용되려면 이것이 필요합니다. 기존 납산 배터리와의 하이브리드화가 답이 될 수 있습니다. 최근 Phinergy는 독특한 음극과 수산화칼륨을 사용하여 330km를 주행할 수 있는 알루미늄-공기 전지를 사용하는 전기 자동차를 시연했습니다. Phinergy는 Alcoa와 협력하여 최근 1000마일의 놀라운 주행 거리를 자랑하는 리튬 이온 및 알루미늄 공기 배터리를 활용한 소형 EV를 테스트했습니다. 충전식은 아니지만 모듈식 알루미늄 카트리지는 새 카트리지로 교체할 수 있습니다. 리튬 공기 배터리와 함께 백업 전원으로 사용되면 운전자에게 탄소 없는 대안을 제공할 수 있습니다. 실제로 알-에어 배터리는 가솔린 확장 차량과 비슷한 성능을 제공하면서도 더 깨끗합니다. 이는 실행 가능한 옵션이자 확실히 테이블 위에 있는 옵션입니다.

아연공기 배터리 — 또한 비충전식 아연공기 배터리는 아연을 공기 중의 산소로 산화시켜 전력을 생성합니다. 그들은 높은 에너지 밀도를 제공하고 생산 비용이 저렴합니다. 보청기 및 카메라와 같은 소형 응용 분야에 실용적입니다. EV에 사용하기 위해 배터리는 훨씬 더 커집니다. 방전 시 아연 입자는 전해질로 포화된 다공성 양극을 형성합니다. 음극에서 산소는 반응하여 아연 페이스트로 이동하고 아연산염을 생성하는 수산기 이온을 형성합니다. 그러면 전자가 음극으로 이동할 수 있습니다. 아연산염은 붕괴하여 산화아연을 형성하고 물은 전해질로 되돌아갑니다. 양극의 물과 수산기는 음극에서 재활용되므로 물은 궁극적으로 소비되지 않습니다. 반응은 이론적으로 1.65V를 생성하며, 이는 사용 가능한 셀에서는 1.35~1.4V로 감소됩니다. 아연공기는 배터리와 연료전지의 특성을 공유합니다. 아연은 연료 역할을 하며 반응은 공기 흐름의 변화에 의해 관리됩니다. 산화된 아연/전해질 페이스트는 새 제품으로 교체할 수 있습니다. 완전히 실현된다면 아연공기 배터리는 EV의 실행 가능한 에너지원이 될 수 있으며 유틸리티 등급 에너지 저장에 사용될 수 있습니다.

젤 배터리 — 젤 셀은 전해질이 젤화되어 있는 VRLA 배터리입니다. 흄드 실리카는 황산과 결합하여 젤라틴질의 움직이지 않는 덩어리를 형성합니다. 습식 전지 배터리의 고유한 문제(증발, 부식, 유출)가 없으며 극한 온도, 막대 진동 및 충격에 더 강합니다. 습식 전지 배터리와 달리 납판의 안티몬이 칼슘으로 대체되어 가스 재결합이 발생할 수 있습니다.

...에서 무슨 일이 일어나고 있나요?

파나소닉

특히 Tesla와의 파트너십과 관련하여 하이브리드 및 플러그인 배터리에 대한 수요는 Panasonic에게 큰 도움이 되었습니다. Panasonic은 최근 39% 시장 점유율을 발표했으며 NEC는 27%, LG Chem은 9%를 차지했습니다. 파나소닉은 2014년 10월 테슬라와 배터리 제조 계약을 확대했다.

Tesla의 큰 움직임인 네바다주에 건설될 $5B 달러 규모의 Giga Factory는 35GWh 리튬 이온 셀 생산에 중점을 둘 것입니다. Panasonic은 일부 사람들이 고위험 기업으로 간주하는 이러한 노력에 Tesla와 협력하고 있습니다. 투자가 타당하고 실제로 더 저렴한 리튬 이온 배터리를 만드는 획기적인 발전으로 이어질 수 있는지는 아직 알 수 없습니다. 일부에서는 Tesla가 원하는 대로 2020년에 240,000대의 EV를 판매하더라도 Panasonic의 마진이 낮을 수 있다고 추측합니다. 현재 상황에서는 Tesla가 상쇄하기 어려울 수 있는 과잉 생산 능력으로 운영될 수 있다고 추측하기 쉽습니다.

한편 파나소닉은 최근 폴리포어 인터내셔널(Polypore International)의 자회사 셀가드(Celgard)와 협력을 체결했다. 그들은 차세대 Panasonic 배터리 셀을 위한 비코팅 및 코팅 Celgard 분리막을 개발하기 위해 힘을 합칠 것입니다. 개발 단계가 끝나면 두 회사는 장기 공급 계약을 맺기를 희망합니다. 배터리 분리막은 리튬 이온의 이동을 가능하게 하고 분리막은 양극과 양극 사이에 장벽을 만듭니다. Celgard는 현재 분리막에 폴리프로필렌, 폴리에틸렌 또는 삼중층 PP/PE/PP 전해막을 사용하고 있습니다.

삼성

삼성은 2000년부터 리튬이온 배터리를 만들기 시작했습니다. 이후 혁신과 고품질 제품 개발을 통해 선도적인 역할을 확립해 왔습니다. 그들은 2010년부터 리튬 이온 배터리 시장의 글로벌 리더로 인정받고 있습니다. 삼성은 표준 배터리 크기 매개변수 내에서 우수한 에너지 밀도와 전력을 제공하는 각형 배터리 셀을 만듭니다. 회사는 라미네이트보다 문제가 덜하다고 믿으며 프리즘을 유지할 것입니다.

전문가들은 2020년까지 비용이 킬로와트시당 $150US로 낮아질 것으로 예상하고 있으며, 가격은 판매/디자인 측면이 아닌 재료 측면에서 더 많이 하락할 것으로 예상합니다. 제조 단계에서 설계가 발전하면 궁극적으로 비용이 절감됩니다. 이를 위해 삼성은 비용 절감 조치에 적극적이다.

이 회사는 하이브리드 전기용 5Ah-Class, 플러그인용 20Ah, 순수 전기 자동차용 60Ah, 마이크로/하이브리드용 4.0Ah/11Ah "하이캡" 등 다양한 첨단 자동차 배터리 셀을 대량 생산할 수 있습니다. 마일드 HEV. 삼성 5.2Ah는 세계에서 가장 작고 가장 강력한 셀인 반면, 5.9Ah는 업계 최고의 전력 밀도를 제공하며 현재 마일드(?) 하이브리드 SUV 및 하이브리드 슈퍼카용으로 시리즈 생산되고 있습니다.

미래를 내다보며 삼성은 10년 말까지 배터리 기술 발전이라는 목표를 세웠습니다. 2016년까지 새로운 (NCM) 니켈 코발트 망간 배터리는 130wh/kg의 에너지 밀도를 제공할 것입니다. 삼성은 2019년까지 250wh/kg을 제공하는 고급 NCM을 계획하고 있습니다. 업계의 많은 사람들이 리튬-공기 연료 전지 구현을 위해 노력하고 있는 가운데, 삼성은 2020년까지 이를 달성하기를 원합니다. 그들이 염두에 두고 있는 배터리는 +300wh/kg의 에너지 밀도를 가질 것입니다.

또한 삼성의 EV 60Ah급 배터리는 업계 최고 수준의 체적 에너지 밀도를 보유하고 있으며 현재 유럽 및 미국 OEM을 대상으로 시리즈 생산 중입니다. 26Ah 및 28Ah는 업계 최고의 체적 전력과 에너지 밀도를 자랑합니다. 적층 가능하고 컴팩트한 디자인으로 셀 모듈화가 가능하고 패키징이 용이합니다. 이는 유럽 OEM을 위해 생산되고 있습니다.

삼성은 향후 2~3년 동안 화학적 조합에 큰 변화 없이 니켈 배터리를 계속 생산할 것으로 예상됩니다. 기술 개발을 통해 기존 재료를 사용하면 시간당 전류량이 두 배로 늘어날 수 있습니다. 회사가 첨가제와 분리막에 대한 실험을 계속하고 있기 때문에 양극에 대한 큰 변화는 없습니다. 보안 허가는 2020년 이전에 중요한 변경 사항을 무효화합니다. 삼성은 2030년에 가까워질수록 리튬 공기를 포함한 제품 개발에 더 많은 기회가 있을 것으로 예상합니다. 삼성은 1850년의 화학 물질을 정사각형 배터리에 사용하여 비용을 절감하고 배터리 에너지 밀도를 높일 수 있는 능력을 갖추고 있습니다. 하지만 중국 정부 규정에서는 이를 허용하지 않습니다.

삼성은 2020년까지 고전압 48 및 저전압 리튬 배터리에 대한 수요가 증가하여 Horizon 2020 목표에 따라 CO2 수준을 달성할 것으로 예상합니다. 현재는 Nissan Leaf에 이어 2위입니다. BMW와의 파트너십을 통해 시장 점유율을 높이고 상위 3위 안에 들 수 있습니다.

한편, 포드는 삼성SDI와 협력해 차량 제동 시 흔히 손실되는 에너지를 최대 95%까지 유지할 수 있는 회생제동 중심의 하이브리드 기술을 개발해왔다. 이산화탄소 배출을 줄이기 위한 단기 솔루션으로 여겨지는 이 시스템은 연료를 절약하기 위해 차량이 정지할 때 엔진을 끄는 Ford의 Auto Start-Stop 기능과 함께 작동합니다. 특수 배터리는 브레이크가 풀릴 때까지(엔진이 다시 시작되는 시점) 내부 시스템과 액세서리에 전원을 공급합니다. 장기적으로 포드와 삼성SDI는 기존 하이브리드 배터리보다 크기가 최대 30% 작은 초경량 리튬이온 배터리를 개발 중이다. 니켈-금속-수소화물로 구성되어 잠재적으로 최대 3배의 전력을 공급할 수 있습니다. 컨셉 차량에 중량 감소 전략을 적용하면 최종 결과는 향상된 성능과 효율성을 제공할 수 있습니다. Ford는 필요한 배터리 구성 요소의 생산, 설계 및 엔지니어링과 후속 테스트 절차를 위해 $135M을 투자했습니다. 또한 Ford는 로렌스 버클리 국립 연구소(Lawrence Berkeley National Laboratory)에서 진행 중인 에너지 저장 연구를 지원하고 있습니다. 포드는 독성 물질 관리와 수명이 다한 배터리의 재활용 가능성을 포함하는 차량 수명 종료 솔루션(ELVS)에 관심이 있습니다. 이제 고객은 무료 재활용을 위해 참여 대리점에 오래된 배터리를 가져올 수 있습니다.

삼성 "구부릴 수 있는" 배터리 – 삼성SDI는 2014년 대한민국 인터배터리 컨벤션에서 롤러블(rollable), 구부릴 수 있는 새로운 배터리를 공개했습니다. U자 모양으로 구부리거나 컵에 감쌀 수 있는 이 배터리는 Gear Fit 피트니스 밴드 내부에 있는 곡선형 210mAh 셀과 같이 착용 가능한 형태로 사람들의 손목에 장착될 가능성이 높습니다. 현재 배터리는 신뢰성과 안전성을 향상하기 위해 아직 개발 중이므로 대중에게 공개되기까지는 다소 시간이 걸릴 수 있습니다. LG화학도 웨어러블에 관심이 있고 비슷한 배터리를 개발 중에 있지만 최근에는 전기자동차용 배터리 제조에 중점을 두고 있습니다.

삭티3

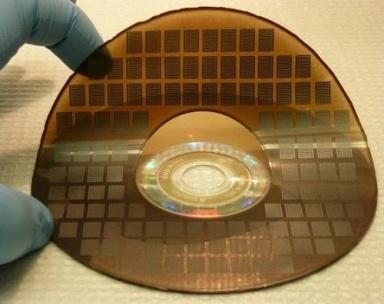

이 신흥 미시간 스타트업은 리튬 배터리를 컴퓨터 칩만큼 효율적이고 저렴하게 제조하는 것을 목표로 하고 있습니다. CEO이자 창립자인 Ann Marie Sastry의 아이디어인 Sakti3는 2014년에 배터리 기술의 획기적인 발전을 눈앞에 두고 있다고 발표했습니다. 그들은 5분의 1의 비용으로 리튬 이온의 에너지 밀도를 두 배로 늘릴 수 있는 배터리를 개발하고 있습니다. 이것이 고객이 친환경차로 전환하는데 필요한 가격대와 주행거리를 제공하는 기술이 아닐까? 아마도. Sakti3는 일본 기업가, Itochu, Khosla Ventures, General Motors 및 미시간 주와 같은 후원자로부터 연구 자금을 조달하여 $30M을 축적했습니다.

Sakti3는 태양전지 및 평면 TV 디스플레이와 유사한 생산 방법을 사용하는 고체 리튬 이온 배터리를 개발했다고 주장합니다. 이 진공 증착 기술은 Sakti3에 저렴하고 빠른 제조 공정을 제공할 수 있는 잠재력을 가지고 있습니다. 현재 이 회사는 향후 몇 년 안에 상용화를 목표로 미시간에 있는 소규모 파일럿 생산 라인에서 셀을 생산하고 있습니다.

장애물이 있습니다. 대규모로 운영하려면 제조 비용이 기하급수적으로 커지고 비용도 더 많이 듭니다. 작동 가능한 크기의 배터리를 만드는 것 역시 상당한 어려움을 안겨줍니다. 고체 배터리가 오늘날 자동차에 필요한 빠른 가속을 제공할 수 있는지에 대한 의구심이 있습니다. 이는 과거 고체 배터리 지지자들이 해결할 수 없었던 문제입니다. 이러한 배터리가 극한의 온도를 견딜 수 있는지에 대한 의문이 있습니다. 험난한 도로를 견딜 수 있을 만큼 튼튼할까요? Toyota와 콜로라도의 Solid Power Battery, 캘리포니아의 Seeo와 같은 신생 기업을 포함하여 게임에 다른 회사도 있습니다. Planar 에너지와 같은 다른 것들은 이미 포기했습니다.

삭티3(Sakti3)는 수명을 두 배로 늘릴 수 있는 스마트폰용 전고체 배터리를 먼저 만드는 것을 목표로 하고 있다. 이후에는 자동차용 배터리팩으로 옮겨갈 예정이다. Sakti3는 장거리 풍력 및 태양광 발전의 유틸리티 규모 저장을 위한 고체 배터리를 구상하고 있습니다. Frost와 Sullivan은 리튬 배터리 시장이 2020년까지 $76.4B에 도달하고 최대 25%까지 성장할 것으로 예상합니다. Ann Marie Sastry는 대규모 배터리 경험을 갖춘 파트너가 필요하다는 것을 알고 있습니다. 많은 부문을 포괄하는 상용화된 셀 형식, 오랜 시간에 걸쳐 검증된 테스트 결과를 갖춘 대규모 아시아 제조업체와 까다로운 부문을 처리한 경험이 있는 마케팅 및 기술 영업 팀으로부터 도움을 받을 수 있습니다.

LG화학

한국 기업인 LG화학은 최근 2016년까지 주행거리 200마일의 EV 배터리를 공급할 수 있다고 발표했습니다. 이 배터리를 누구에게 공급할지는 여전히 미스터리이지만, 가장 유력한 후보는 제너럴모터스(GM)로 보입니다. GM은 Cadillac EDR, Chevy Volt 및 수출되는 Volt/Ampera에 LG화학 셀을 사용합니다. 하지만 LG화학은 현대·기아·볼보·르노·포드 등 경쟁 자동차 제조사에도 배터리를 공급하고 있다. GM은 Tesla가 제안한 200마일 자동차가 어떻게 개발되는지 확인하기 위해 Tesla를 면밀히 관찰해 왔습니다(2016~2017년에 예상됨).

개발 중인 200마일 배터리는 고온에도 견딜 수 있는 파우치형 포장재를 사용해 에너지 밀도를 높인 것으로 알려졌다. 전력밀도는 약 400kWh로 향상된다. 동시에 제조원가도 30%만큼 낮아질 것으로 예상된다. $14B LG화학은 물론 리튬이온 배터리 분야의 세계 선두 공급업체입니다. 이는 회사의 주요 성장 영역입니다. 지난 7년 동안 리튬이온 배터리에 대한 투자는 5배 증가했습니다. 그들은 미국, 중국, 일본, 한국에 4개의 R&D 시설과 한국과 중국에 3개의 제조 공장을 보유하고 있으며 모두 리튬 이온 배터리 생산 및 엔지니어링에 중점을 두고 있습니다.

LG화학 배터리 셀은 적층된 직사각형 모양의 코어를 가지고 있습니다. 셀의 코어 공간을 최대화하고 적층을 최소화하기 위해 노력합니다. 2020년까지 그들은 현재의 1:3 비율을 크게 개선하여 셀 코어를 늘리고 적층을 더욱 최소화할 수 있기를 희망합니다. LG의 케미컬 폼팩터는 파우치 형태다. 셀의 다양한 폼 팩터에는 장단점이 있으며 일부 OEM은 다른 폼 팩터에 비해 한 가지 폼 팩터에 더 충실합니다. 하이브리드 전기의 경우 Ford는 Panasonic의 화학 물질을 사용하며 원통형입니다. 하지만 배터리 전기의 경우 LG화학과는 완전히 다른 화학성분과 폼팩터를 사용한다. 전해질의 경우에는 고체형을 채택할 것이라는 관측도 있지만, 젤형 전해질도 활용될 가능성이 있다.

회사는 시장을 읽고 12~48볼트 배터리에 성장 잠재력이 있다는 점을 확신하고 있습니다. LG화학은 이 분야에서 경쟁력을 갖추기 위해 기술을 개발하고 있다. 또한 삼성, 파나소닉과 같은 기업과 좋은 시너지 효과를 발휘하여 정부와 협력하여 비용을 낮출 수 있는 화학 및 패키징 관련 배터리 기술을 추진할 수 있습니다. 일부 사람들은 2022년 가장 저렴한 12볼트 배터리 가격이 170~180유로가 될 것이라고 생각합니다.

세계 최대 자동차 시장의 증가하는 수요를 충족하기 위해 새로운 전기 자동차 배터리 공장이 중국 난징에 설립됩니다. 2015년 말 완공 예정인 난징공장은 중국 자동차 제조사인 SAIC, 코로스 등에 서비스를 제공하게 된다. 최근 LG화학은 중국 국영기업인 난징쯔진기술창업특구건설개발유한공사, 난징신산업투자그룹유한회사와 손잡고 전기차 배터리를 만든다. LG는 이 벤처에 많은 투자를 했으며 2020년까지 $1T의 수익을 올릴 것으로 예상하고 있습니다.

LG화학은 3M이나 파나소닉과 마찬가지로 실리콘 기반 양극을 사용한 배터리를 시장에 출시하는 데 관심이 있으며 치열한 경쟁자가 될 수 있습니다. NCA(니켈코발트알루미늄)는 양극재로 채용되는 소재 중 하나로 유력하다. 많은 기업에서는 대학 및 정부 보조금 연구소에서 나오는 기술에 대한 라이센스를 원합니다. Amprius와 같은 회사는 유사한 기술을 개발했으며 실리콘을 배터리에 통합하는 다양한 방법을 모색하고 있습니다. 크고 작은 기업들이 이 고위험 배터리 전쟁터에서 우위를 차지함에 따라 특허 갈등이 분명히 발생할 것입니다.

존슨콘트롤즈

전 세계 50개 시설에 15,000명의 직원을 두고 있는 세계 최대의 배터리 제조업체인 Johnson Controls는 매년 업계 배터리의 1/3(1억 4천만 개 이상)을 자동차 제조업체와 소매업체에 공급합니다. 여기에는 하이브리드 및 전기 자동차 배터리가 포함됩니다. Johnson Controls는 세계 최대 규모의 자동차 계약을 따내기 위한 목적으로 NMC 배터리 화학을 개발해 왔지만, EV 배터리 시장을 위해 특별히 공장을 짓는 것을 꺼려했습니다. Nissan Motor Company 및 NEC와의 공동 노력으로 탄생한 AESC는 자동차 제조업체가 직접 소유한 유일한 리튬 이온 전지 제조업체입니다. 이 회사는 특히 Nissan Leaf를 위해 엄청난 양의 배터리를 만들었습니다.

2012년에 Johnson Controls는 $125M용으로 A123 Systems를 인수했습니다. 이러한 자산에는 제품 및 기존 계약, 리튬 이온 배터리 기술, 미시간 공장, 중국 음극선 공장 및 중국 배터리 회사의 지분이 포함되었습니다. 회사는 결국 파산보호를 신청해야 했습니다.

그 이후로 Johnson Controls는 계속해서 성장해 왔습니다. 2015년 전망에 따르면 회사는 중국에서 지속적인 성장을 위한 좋은 기회와 함께 높은 이윤 마진을 예상하고 있으며 중국에서는 2014년에 $8B를 초과하여 수익을 올렸습니다. Johnson Controls는 최근 충칭시에 새로운 $154M, 133,000평방피트 배터리 공장을 개설하여 제조를 기대하고 있습니다. 연간 최대 600만 개의 배터리.

자동차 회사

최근에, 폭스바겐 는 Sanyo와 협력하여 이전에 사용할 수 있었던 전력의 4배를 잠재적으로 공급할 수 있는 배터리를 개발했습니다. 폭스바겐 기술을 사용하여 개발된 이 제품은 잠재적으로 80kWh를 제공할 수 있습니다. 내부자들은 이 장치가 개발 초기 단계의 리튬-공기 장치라고 믿고 있습니다.

추정된다 테슬라 2017년까지 20억 개의 리튬 이온 셀을 소비할 것입니다. Model S와 Model X는 모두 18650 셀을 사용합니다. Model S는 전기차 중 가장 큰 배터리(85kWh)를 탑재해 가장 긴 주행 거리를 제공합니다. 파워트레인은 전자 자전거, 군용 및 의료 기기, 전동 공구에서도 볼 수 있는 Johnson Control의 NMC 리튬 이온 시스템을 활용합니다. 2020년까지 Tesla는 비용 절감을 위해 실리콘 카바이드 전력 전자 장치를 사용하는 방향으로 전환할 수 있습니다. 넓은 밴드갭 소재인 탄화규소는 더 효율적이며 Model S의 경우 최대 20%의 전력 절감 효과를 얻을 수 있습니다. 이는 배터리 비용 절감 측면에서 잠재적으로 $6,000 절감 효과를 의미합니다.

제너럴 모터스 는 "스마트" 플러그인 차량 충전 시스템을 만들기 위해 전력 연구소(Electric Power Research Institute) 및 기타 15개 유틸리티 기관과 협력하고 있습니다. BMW, 혼다, 미쓰비시, 포드, 토요타, 메르세데스-벤츠, 크라이슬러도 이 컨소시엄에 속해 있습니다. 전반적인 개념은 유틸리티와 플러그인이 통신하여 피크 시간 동안 차량 충전 규모를 줄여 에너지 비용을 절감할 수 있는 "수요 충전" 시스템을 도입하는 것입니다. 도로를 달리는 플러그인 차량의 수가 꾸준히 증가하고 있기 때문에 이 시스템의 필요성이 커지고 있습니다. 자동차 제조업체는 자사의 모든 플러그인 차량과 호환되는 개방형 플랫폼을 만들기를 희망하고 있습니다.

BMW SAE 콤보 고속 충전기 및 태양광 충전 포트를 포함하여 기존 모델에 대한 다양한 충전 옵션을 제공하고 있습니다. 최근 캘리포니아 산호세에서 열린 플러그인 컨퍼런스에서 BMW는 새로운 iDC 고속 충전 장치와 ChargeNow DC Fast Program이라고 부르는 것을 소개했습니다. BMW의 iDC 고속 충전기는 동급의 다른 제품보다 작고 가격도 저렴합니다. 콤보 커넥터를 사용하면 VW, Chevy, Ford 및 기타 EV와 호환됩니다. iDC 고속 충전기는 약 30분 만에 차량을 80%까지 완충시킵니다. 충전기는 ChargePoint 또는 ChargeNow 카드를 통해 액세스됩니다. BMW는 2014년 말까지 처음으로 카드를 사용하는 경우 참여 NRG eVgo Freedom Station에서 2015년 말까지 운전자에게 무료 충전을 제공할 예정입니다. 2016년까지 캘리포니아에서 50개의 충전기를 사용할 수 있습니다.

토요타 는 현재 전고체 배터리 가능성과 리튬 공기 기술을 연구하고 있으며 2020년까지 리튬 이온에서 전환하겠다는 장기적인 계획을 갖고 있습니다. 또한 자동차 제조업체는 곧 수소 연료 전지로 구동되는 전기 자동차인 미라이(Mirai)를 일본에 출시할 예정입니다. .

닛산 일본의 주요 대학과 협력하여 리튬 이온 배터리의 충전 및 방전 중에 양극재의 전자 활동을 직접 관찰할 수 있는 분석 방법을 개발해 왔습니다. 잠재적으로 이는 무배출 EV의 범위를 확장하는 데 도움이 될 수 있는 고용량, 내구성 배터리의 생성으로 이어질 수 있습니다. 새로운 분석 방법은 L-흡수 모서리를 활용하는 X-선 흡수 분광법과 일본의 Earth Simulator 슈퍼컴퓨터의 최초 주요 계산을 결합합니다. 50%만큼 에너지 밀도를 증가시킬 수 있는 리튬이 풍부한 재료가 분석되고 있습니다. 높은 전위 상태에서는 충전 중에 산소의 전자가 활성화된다는 점에 주목했습니다. 동시에, 방전 반응 동안 망간 전자가 활성화되었습니다. 닛산은 이것이 수명이 더 긴 고용량 배터리를 생산할 수 있는 리튬이 풍부한 전극 재료의 최종 개발을 향한 큰 진전이라고 생각합니다.

리튬 이온 배터리: 안전, 정치적, 특허 문제

안전성 문제

리튬이온 배터리가 세계 시장에서 성공을 거두고 있음에도 불구하고 배터리 자체에 대한 안전 문제와 문제가 대두되고 있습니다. 예를 들어, 2006년 소니는 고장률이 1:200,000인 6M 배터리를 리콜해야 했습니다. 소니는 미세한 금속 입자가 잠재적으로 배터리 셀과 접촉하여 합선을 일으키고 화재가 발생할 수 있다고 밝혔습니다. 그 비율은 이후 1:10,000,000으로 감소되었습니다. 창고 화재는 드문 일이 아닌 것으로 알려졌습니다. 빠른 분해와 내부 단락 가능성에 대한 우려도 있었습니다.

Chevy Volt에는 리튬 이온 배터리와 관련된 화재 문제가 있었습니다. NHTSA의 충돌 테스트를 거친 팩은 초기 테스트 후 몇 주 후에 보관 장소에서 화재가 발생했습니다. 추가 테스트를 통해 시나리오를 재현했고 더 많은 화재가 발생했습니다. GM과 NHTSA 관계자들은 미국 의회 의원들로부터 NHSTA가 사건 발생 후 5개월이 될 때까지 사건을 보고하지 않은 이유에 대해 질문을 받았습니다.

정치적 이슈

정부의 개입과 규제는 하이브리드/전기 배터리 산업의 발전에 영향을 미치는 경우가 많습니다. 녹색 기술 자체는 종종 기존의 석유 기반 에너지 경제를 지지하는 사람들과 보다 진보적인 환경 의제를 장려하려는 사람들 사이에 쐐기 문제가 됩니다.

중국은 전기 자동차를 장려하기 위한 국가 정책을 갖고 있지만 기대만큼 성공하지는 못했습니다. 일부 사람들은 정부가 더 많은 전기 자동차를 도로에 운행하도록 압력을 가한다면 세금과 매력적인 인센티브를 통해 이를 실현할 수 있다고 생각합니다. 그들이 원하는 매출을 높이려면 적절한 경제적 균형과 인센티브 패키지가 필요합니다.

미국 에너지부(DOE)는 2020년까지 석유 수입을 절반으로 줄이려고 합니다. 그들은 또한 자동차 배출량을 2005년보다 17% 낮추기를 원합니다. 이를 위해 그들은 수소 연료 전지, 배터리 업그레이드, 차량 전기화를 모색하고 있습니다. 혁신과 바이오 연료가 그 대의를 지원합니다. 그것은 모두 그들의 안에 배치되어 있습니다 전략 계획 2014-2018 최근 교육청에서 발표한 문서입니다. 이 때문에 많은 기업은 이러한 목표 달성에 도움이 되는 정부 자금을 일부 기대할 수 있습니다. DOE의 5개년 계획의 일환으로 풍력, 태양열, 지열과 같은 재생 에너지가 정해진 기간 내에 생산량을 두 배로 늘려 일부 불가피한 민관 파트너십이 이루어질 수 있기를 바랍니다.

세금 징수원이 온다... 위스콘신 주 교통부 장관인 Mark Gottleib은 하이브리드 및 전기 자동차 소유자에게 $50의 등록비가 부과될 것을 촉구했습니다. 이는 2014년 11월 14일 예산 요청의 일부입니다. Gottleib 장관은 이러한 소유주들이 "우리 인프라의 운영 비용 중 공정한 몫을 지불"해야 한다고 생각합니다. 승인을 받으면 위스콘신은 친환경 자동차 소유자에게 수수료를 부과하여 이들 운전자가 납부하지 않을 휘발유세에 대한 수익을 회수하는 미국의 다른 5개 주(노스캐롤라이나, 네브래스카, 콜로라도, 버지니아, 워싱턴)에 합류하게 됩니다. 그러나 일부 사람들은 제안된 세금이 석유를 많이 사용하지 않는 운전자에게 불이익을 주는 것에 불과하다고 생각합니다.

Elon Musk의 $5B 기가 배터리 공장을 애리조나, 텍사스, 네바다 또는 뉴멕시코로 유인하기 위한 치열한 경쟁이 벌어졌습니다. 여기에는 수십억 달러의 직접 투자와 최대 6,500개의 신규 일자리가 위태로워졌습니다. 구애하는 정치인들은 약속과 납세자의 돈을 미끼로 사용했습니다. 설상가상으로 미국의 많은 주에서는 Tesla가 고객에게 직접 판매하는 것을 막기 위해 입법 노력을 기울였습니다. 미네소타와 매사추세츠는 테슬라에 우호적이었지만 뉴욕, 오하이오, 뉴저지는 눈에 띄는 저항을 보였습니다.

자동차 대리점으로부터 $300K 이상의 정치 기부금을 받은 텍사스 주지사인 릭 페리(Rick Perry)는 지난 6월 테슬라에게 좋은 인상을 주기 위한 정치적 묘기의 일환으로 테슬라 모델 S를 새크라멘토에서 운전하기까지 했습니다. 작동하지 않았습니다. 결국 2014년 9월 네바다 주가 우승을 차지했으며 Tesla의 새로운 Giga Factory가 들어서게 되었습니다. 이 주는 인근 Tesla의 캘리포니아 공장과 네바다 리튬 광산과의 근접성 때문에 선택된 것으로 알려졌습니다. $1.25B 인센티브 패키지는 확실히 Nevada의 설득력 있는 노력에 해를 끼치지 않았습니다.

캘리포니아에서는 주 기관들이 2025년까지 주 고속도로에 150만 대의 무공해 차량을 배치하기 위한 계획을 수립하고 있습니다. 최근 캘리포니아 에너지 위원회는 2015년 말까지 28개의 수소 충전소와 이동식 연료 보급 장치에 거의 $50M을 사용하기로 결정했습니다.

충전소 – 인프라 구축

“거리 불안”으로 인해 친환경 자동차를 구매하려는 사람들은 충전이 필요하기 전까지 이동할 수 있는 거리가 짧기 때문에 망설이게 됩니다. 그 외에도 하이브리드/전기차를 어디서 충전할지에 대한 문제가 있습니다. 산업이 발전하고 성장함에 따라 도로에서 점점 더 많은 전기 구동 차량의 수요를 충족하기 위해서는 충전소의 지원 인프라가 필요할 것입니다.

현재 대부분의 충전소는 대도시 근처에 위치해 있습니다. 전 세계적으로 그러한 방송국이 수천 개 있는 것으로 추산됩니다. 대부분의 사람들은 인프라를 개발하고 더 많은 EV 구매를 장려하기 위해 민간 부문의 자금 유입이 필요하다는 데 동의합니다. 현재 EV의 주행 거리는 다소 제한되어 있기 때문에 이러한 요구는 더욱 복잡해집니다. 친환경 차량 운전자 역시 더 빠른 충전 시간을 요구할 것입니다.

충전 시장은 2020년까지 매년 두 배로 성장할 것으로 예상됩니다. 새로 개발된 무선 충전을 사용하면 운전자가 지상 센서에 주차하고 전선을 연결하지 않고도 차량을 쉽고 빠르게 충전할 수 있어 모든 것이 더 간단해집니다. 10개의 자동차 제조업체가 무선 시스템을 테스트하고 있는 것으로 알려져 있으며 많은 자동차 제조업체가 차량에 무선 충전 시스템을 내장할 예정입니다. 폭스바겐은 2017년까지 유도 시스템을 갖추게 될 것입니다. 2017년 말까지 무선 충전 장치의 판매량은 350,000개를 초과할 수 있습니다.

Duke Energy, Hertz 및 Google과 협력한 회사인 Evatran은 Plugless L2 무선 시스템에 대해 ETL 인증을 획득한 최초의 회사입니다. Chevy Volt 확장 범위 플러그인 및 Nissan Leaf 배터리/전기와 호환되는 Evatran의 시스템은 자기장과 유도 전력을 활용하여 바닥 패드에서 온보드 어댑터로 충전합니다. 현재까지 안전사고는 보고되지 않았습니다.

특허 문제

90년대 초반 니켈수소 배터리 화학이 등장한 이후; 오늘날의 하이브리드 차량 개발에 필수적인 화학 물질인 미국 자동차 배터리 컨소시엄이 자동차 업계에서 전기 자동차 기술과 개발을 방해하기 위해 이용되었다는 추측이 제기되었습니다. 이를 달성할 수 있는 한 가지 방법은 해당 특허에 대한 지식이 대중에게 공개되지 않도록 하는 것입니다. 문제의 특허는 Ovonics 창립자인 Stan Ovshinsky의 특허일 것입니다. 그는 자동차 업계가 NiMH 기술이 아직 준비되지 않았다고 잘못 제안했다고 주장했습니다. 1994년까지 GM은 Ovonics의 지배권과 대형 니켈 수소 배터리 제조에 관한 특허를 획득했습니다. 그 후인 2001년에 Texaco는 GM의 Ovonics 지분을 인수했고 Chevron은 Texaco를 인수했습니다. 줄거리가 두꺼워졌습니다.

2003년에 Texaco Ovonics는 Energy Conversion Devices Ovonics와 함께 Cobasys가 되었습니다. Chevron은 ECD Ovonics에 대해 19.99% 지분을 보유했으며 NiMH 기술의 라이센스 또는 판매에 대한 거부권을 가졌습니다. Chevron은 또한 ECD Ovonics가 계약 의무를 이행하지 않을 경우 Cobasys의 지적 재산권에 대한 권리가 있다고 생각했습니다. Chevron은 경쟁을 제한하기 위해 특허 라이센스를 통제하여 대형 NiMH 배터리에 대한 접근을 거부했습니까? Ovshinsky는 ECD Ovonics가 사업을 중단시키려는 석유 회사와 사업을 시작함으로써 실수를 저질렀다고 느꼈습니다.

다른 곳에서 Envia 시스템은 회사가 자사 기술을 잘못 사용하고 다른 회사의 기술을 자체 기술로 잘못 표현했다고 생각하는 전직 임원들에 의해 고소당했습니다. 모두 GM에 고에너지 밀도 배터리를 공급하기 위한 목적이었다.

Tesla는 최근 모든 특허 취득자에게 특허를 공개한다는 소식을 전했습니다. 일부 투자자와 EV 마니아들은 이 소식을 따뜻하게 환영했지만 다른 일부는 어깨를 으쓱했습니다. 어떤 사람들은 특허 자체가 너무 많은 정보만을 제공한다고 가정했습니다. 게다가 새로운 제품과 기술이 등장하면 금방 오래된 뉴스가 될 수도 있습니다. Tesla의 제안에 대한 엇갈린 반응에도 불구하고, Nissan과 BMW가 충전 기술을 논의하기 위해 2014년 6월 Tesla와 비밀 회의를 가졌다는 소문이 있습니다. BMW는 이 회의를 확인했습니다. Honda와 GM은 Elon Musk의 제안에 거의 관심을 보이지 않았습니다. 토요타, 크라이슬러, 포드는 이 문제에 대해 침묵했다. Mahindra는 부탄에서 전기 Vento Sedan을 개발하는 데 응용 프로그램이 도움이 될 수 있는지 알아보기 위해 Tesla의 특허를 조사하고 있는 것으로 알려졌습니다.

민간 및 기업 부문의 경제적 요구를 충족하기 위해 배터리 기술 및 성능의 발전은 앞으로도 계속해서 나타날 것입니다. 환경 규제는 제조업체가 증가된 EV/PHV 범위와 신뢰성을 제공하는 동시에 규제 요구 사항을 충족하기 위해 노력함에 따라 제조업체에 어려움을 야기할 것입니다. 필연적으로 하이브리드와 전기 자동차는 계속해서 존재할 것이며 배터리의 미래를 위한 싸움은 계속될 것입니다. 강하고 진정으로 혁신적인 기업만이 살아남을 것이며 많은 기업이 중도에서 탈락할 것입니다. 그러나 2020~2030… 그리고 그 이후까지 다가올 가능성은 업계 최고의 인재와 비전가들의 상상력을 자극합니다. 그들은 배터리로 구동되는 미래를 최고로 만드는 획기적인 발전을 이룰 것입니다.

이 백서를 작성하는 데 사용된 일부 정보는 다음 출처에서 가져왔습니다. (요청 시 특정 사례 및 참고 자료 제공 가능):

about.com – Stanford.edu – 전략적 마법사 – Frost and Sullivan – Handleman Post – Batterypoweronline.com – greenautoblog.com – futuretech.com – hybridcars.com – idtechex.com – 디젤 기술 포럼 – makeuseof.com – insideevs.com – oilprice.com – cleantechnical.com – greentechmedia.com – Bloomberg.com – futureextremetech.com – Wikipedia – autoblogquebec14.com –hydrogenfuelnews.com – autobloggreen.com – Koreanherald.com – greencarcongress.com – Triplepundit.com – 4evriders.org – cleantechnica.com – autocar.co.uk – designnews.com – motleyfool.com – Batteryuniversity.com – automotive-fleet.com – autoblog.com – prnewswire.com – digitaltrends.com – greencarreports.com – hyundaicarsindia.in – digitaltrends .com – nissan-global.com – nbc.com – dallasnews.com – caranddriver.com –plugincars.com – media.ford.com – luck.com – cartalk.com – lgcpi.com/chem.shtml – hybridcars.com – Environmentalleader.com – abcnews.com – foxnews.com – wallstreetheatsheet.com – scienceamerican.com – businesscafe.com – 국가 법률 정책 센터 – Rollcall.com – 미국 에너지부 – theenergycollective.com – phoenixbusinessjournal.com – Reno Gazette -Journal – Frost and Sullivan – infosources.org – the Energyroadmap.com – nbcnews.com – besttopics.net – autobytel.com – cnbc.com – citizenat.com – telematicswire.net – Chargedevs.com – luxresearchinc.com – bing. com – 2016hybridcars.com – Isustainableearth.com – Museum Autovision – hislimited.co.uk – scienceblogs.com – psipunk.com